Olisiko jo aika osallistaa yrityksiä yhteiskunnan rahoittamiseen?

Kokonaisveroaste laskee valtiovarainministeriön ennusteen perusteella 2,5 prosenttiyksikköä hallituskauden aikana vuoteen 2022 verrattuna. Tämä tarkoittaa noin kahdeksan miljardin euron verovajetta vuonna 2027. Vuosina 2023–27 jää saamatta yhteensä 34 miljardia euroa verotuloja kokonaisveroasteen alentumisen vuoksi.

Suomella ei ole varaa antaa kokonaisveroasteen romahtaa, sillä yhteisesti tunnustettuja menopaineita on ainakin puolustuksessa, sosiaali- ja terveydenhuollossa, tutkimus- ja kehitystoiminnassa sekä vihreässä siirtymässä.

Jos kokonaisveroaste halutaan pitää vuoden 2022 tasolla, se edellyttää kahdeksan miljardin euron verotoimia. Tällöin verotus ei kokonaisuutena kiristy, vaan maksamme edelleen yhtä suuren osuuden veroja tuotannon arvoon nähden.

Työn- tai alv-verotuksen kiristämistä ei tarvita

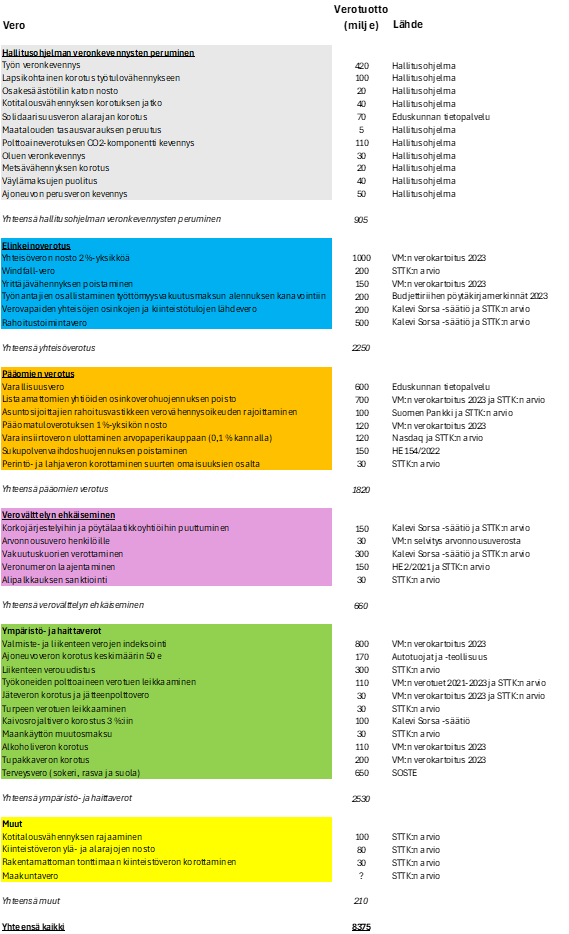

Alla olevaan taulukkoon on koottu esimerkkilaskelma veropäätöksistä, joita kokonaisveroasteen säilyttäminen vuoden 2022 tasolla vaatisi. Taulukon verolajien yhteenlasketut verotuotot ovat yhteensä 8,4 miljardia euroa. Osa toimista on mukana STTK:n vuonna 2022 päivitetyissä verolinjauksissa.

Huomionarvoista on se, että kahdeksan miljardin euron verokokonaisuus on mahdollista saavuttaa työn verotusta kiristämättä. Palkansaajien työttömyysvakuutusmaksu alentui tänä vuonna 0,7 prosenttiyksikköä. Se tarkoittaa noin 500 miljoonan euron veronkevennystä työttömyysvakuutusmaksujen verovähennyskelpoisuus huomioon ottaen.

Tämä päätös ei sisältynyt hallitusohjelmaan. Vaikka hallitusohjelmassa linjatut työhön kohdistuvat veronkevennykset peruttaisiin, työttömyysvakuutusmaksun alentumisen suuruusluokka vastaa hallitusohjelman työhön kohdistuvia veronkevennyksiä. Hallituksen sosiaaliturvaan tekemät leikkaukset keventävät työttömyysvakuutusmaksua entisestään tulevina vuosina. Näillä näkymin työn verotus keventyisi silloinkin, jos taulukon verokokonaisuus toimeenpantaisiin.

Hallitusohjelmaan sisätyvien veronkevennysten peruminen toisi 0,9 miljardin euron verotuotot. Taulukko ei sisällä esimerkiksi perintöveron maksuajan pidennystä ja hygieniatuotteiden siirtoa alempaan alv-kantaan.

Olisiko aika osallistaa yrityksiä yhteiskunnan rahoittamiseen?

Yrityksiä tuettiin koronapandemiassa hyvin avokätisesti. Työ- ja elinkeinoministeriön asettaman yritystukien tutkimusjaoston mukaan avustuksia ja verotukia jaettiin noin kuuden miljardin euron edestä. Lainat, takaukset ja muut tuet huomioiden summa kasvaa noin yhdeksään miljardiin euroon. Myös 2010-luvulla yrityksiä tuettiin merkittävästi. Elinkeinoverotuksen kiristyksellä olisi mahdollista saavuttaa 2,3 miljardia euroa lisää verotuloja vuodessa.

Olisiko jo aika osallistaa yrityksiä yhteiskunnan rahoittamiseen? Esimerkiksi yhteisöveron korottaminen kahdella prosenttiyksiköllä tarkoittaisi vasta Suomen siirtymistä samalle tasolle Tanskan ja Norjan kanssa. OECD:n kansainvälinen minimiyhteisövero ehkäisee tulevaisuudessa maiden välistä verokilpailua. Tutkimuskirjallisuudessa yhteisöverolla ei ole havaittu selvää yhteyttä talouskasvuun. Näistäkin näkökulmista Suomella olisi varaa korottaa yhteisöjen verotusta maltillisesti.

Pääomaan kohdistuvat verotoimet tuottaisivat 1,8 miljardia euroa lisää verotuloja. Keskeinen keino olisi listaamattomien yhtiöiden osinkoverohuojennuksen poistaminen. Sillä ei ole todettu olevan kansantaloudellisia hyötyjä, vaan pikemminkin haitallinen vaikutus tuottavuuteen ja palkkakehitykseen. Varallisuusverolla voitaisiin tehokkaasti puuttua kasvaneisiin varallisuuseroihin.

Verovälttelyn ehkäisemisellä on mahdollista saavuttaa 0,7 miljardin euron verotuotot. Vakuutuskuoria verottamalla sekä korkojärjestelyihin ja pöytälaatikkoyhtiöihin puuttumalla voidaan tasata pelikenttää. Veronumeron käyttöönotto rakennusalalla toi hyviä kokemuksia harmaan talouden torjunnan ja verojen asianmukaisen maksamisen osalta. Sitä tulisi laajentaa myös muille riskitoimialoille.

Ympäristö- ja haittaveroista muodostuu esimerkkilaskelmassa 2,5 miljardin euron kokonaisuus. Keskeisin toimenpide on kiinnittää valmiste- ja liikenteen verotus indeksiin. Useimmat näistä veroista ovatyksikkökohtaisia (esim. senttiä per litra), mikä tarkoittaa niiden automaattista keventymistä hintojen noustessa. Regressiivisenä pidettyyn arvonlisäverotukseen (alv) ei esimerkkilaskelmassa kohdisteta muutoksia. Vaihtoehto ruoan arvonlisäveron nostamiselle on esimerkiksi sokerin, rasvan ja suolan kattava terveysvero, jolla on mahdollista saavuttaa merkittäviä verotuottoja.

Esimerkkilaskelmassa kerätään muilla toimilla 0,2 miljardia euroa. Esimerkiksi kotitalousvähennyksen rajaaminen on perusteltua, koska sillä ei ole havaittu selvää yhteyttä harmaan talouden pienentymiseen tai sen kohteena olevan työn teettämiseen. Kiinteistöjen verotus on tehokas ja ekonomistien usein suosima keino hankkia verotuloja.

Maakuntaveron käyttöönottoa tulisi harkita, vaikka se ei toisi verotuottoja. Vero korjaisi hyvinvointialueiden kannustimia tuottaa palveluita tuottavammin. Toisin sanoen se todennäköisesti hillitsisi sosiaali- ja terveysalan sekä pelastustoimen kustannusten kasvua ja vahvistaisi näin julkista taloutta. Maakuntaveron taso on poliittinen päätös.

Teknisiä huomioita

Kokonaisveroasteen alentuminen tarkoittaa kahdeksan miljardin euron verovajetta vuonna 2027. Siksi taulukon verotuotot on pyritty arvioimaan vuoden 2027 tasolla. Esimerkiksi valtiovarainministeriön verokartoituksessa verotuotot on ilmoitettu vuoden 2024 tasossa. Verotuottoarviot on muutettu vuoden 2027 tasolle hintataso ja talouskasvun vaikutukset huomioiden suhteuttamalla näiden vuosien BKT-ennusteet. Se tarkoittaa verotuottoarvioihin 12 prosentin korjausta ylöspäin.

Kaikkia hallitusohjelman verotuottoja ei ole arvioitu saman vuoden tasossa vaan kiinnitysvuosi vaihtelee verolajeittain. Tässä on pyritty tekemään karkea hintatasokorjaus pyöristämällä verotuottoarvioita hieman ylöspäin. Hallitusohjelman yksittäisten verolajien tuotot eivät välttämättä täsmälleen vastaa vuoden 2027 hintatasoa, mutta kokonaisuus vastaa todennäköisesti melko hyvin tuon vuoden hintatasoa.

Yleisemminkin verotuottoarvioita on voitu pyöristää joko ylös- tai alaspäin, koska taulukon tavoitteena ei ole tarkkojen verotuottojen erittely, vaan verotoimien mittaluokan hahmottaminen.

Verotuottoarvioista on pyritty hyödyntämään mahdollisimman pitkälle ulkoisia luotettavia lähteitä. Joidenkin toimenpiteiden verotuotot voivat poiketa merkittävästikin, mikäli ne toteutettaisiin eri tavalla kuin vaikutusarvioinnissa on oletettu. Joitakin ulkoisia lähteitä on täydennetty STTK:n arvioilla. Kaikista toimista ei ole olemassa ulkoisten lähteiden tuottamia määrällisiä arvioita, joten niissä arviot ovat STTK:n. Näiden osalta on pyritty noudattamaan varovaisuusperiaatetta.

Patrizio Lainà

STTK:n pääekonomisti

Helsingin Sanomat julkaisi tämän blogin esimerkkilaskelmaan perustuvan Patrizio Lainàn haastattelun 6.4.2024.

| 1.4.2024

| 1.4.2024